在不确定性中寻找确定性。 全球时尚产业在遭遇历史上最大危机的同时,也以坚实的韧性展现了抵御风险、面对变化的能力。

过去的一年,我们见证了全球时尚企业在中国市场砥砺前行,在困境中不断探索自身的生存和成长空间; 在不确定性中确定长期价值方向; 高频变革中向高质量发展靠拢 另一方面……回望2022年,对于全球时尚产业来说将是一个重要的里程碑。 因为今年几乎汇集了产业发展所能遇到的所有困难,是2023年乃至未来仍充满变数的一个缩影。

如今,当我们与全球时尚产业站在2023年的起点时,尤其离不开路径的选择和扩张方式的衡量。 值此破旧立新之际,WWD中文版推出“文化潮流”、“科技新篇章”、“可持续时尚新征程”、“投资”五个大维度的“时尚产业”。和金融浪潮》、《零售变革⛛方向与趋势洞察报告》年度专题。

时尚在前进,时代在落后。

时尚界永远不能偏离时代潮流,走不同的路。 几十年来,以投资并购为代表的资本流动和聚集,决定性地形成了时尚产业升级裂变的核心力量。

早在上世纪中叶左右,LVMH、开云集团、历峰集团等奢侈品集团就通过大举投资和收购,为现代时尚产业构建了强大的资本结构。 回顾过去十年,新锐品牌、小品牌化妆品、供应链、零售企业、数字科技平台等日益细化的投资收购标的,不仅进一步呈现出多元化的资本结构,也准确地反映了每一个细节。回顾过去十年时尚产业的发展历程。 步伐。

刚刚结束的2022年,尽管市场和产业链面临诸多挑战和困难,但很明显,投资、收购等资本力量的流动和聚集并没有丝毫停止,并且甚至日益成为全球时尚产业的一部分。 特别响亮的主旋律。

短期来看,可以理解的是,面对全球经济逆风、市场竞争、消费结构变化等不稳定环境,时尚和奢侈品牌在综合权衡个人与商业世界之间的平衡后,正在迈出稳妥的一步。 ,积极寻找投资合作伙伴增强自身抗风险能力; 但如果我们置身于21世纪时尚资本化的背景下——一方面,时尚产业越来越熟悉面对资本,构建长期发展基础,内外兼修。还概述了2023年乃至未来十年全球时尚产业的重点和机遇。

我们告别了旧的,迎来了新的。 在时尚产业逐渐开启对2023年无数期待与憧憬之际,WWD中文版发布《时尚产业风向与趋势洞察报告·投融资》,庆祝全球时尚产业在2023年的重要里程碑。下一个十年。

中国企业国际资本足迹再次扩大

事实上,面对过去三年疫情时代的各种不确定性、地缘政治冲突以及全球经济逆风,投资者一直保持观望,谨慎维稳。 这一度成为国际资本市场的普遍共识。 由此,不少时尚公司也被迫陷入“下调预估”或“暂停交易”的被动等待局面。

但随着多国疫情限制措施的变化以及全球旅行的重启,混乱中却出现了发展机遇。 全球经济逐渐释放复苏迹象,也让资本市场日趋活跃和信心。 在中国市场,众多中国传统时尚企业和电商运营企业的投资热情和国际化资本扩张士气尤为引人注目。

宝尊电商

友科集团

首先,在中国市场,随着越来越多的时尚企业本身成为VC,投资、收购、并购已成为企业发展的重要增长策略,并被中国企业在走向“超级时尚”的道路上广泛采用。时尚王国。” 在此产业背景下,电商运营企业作为数字经济的核心部分之一,近年来通过收购/兼并不断扩张或转型升级。

2022年11月上旬宣布收购Gap大中华区业务的宝尊电商,早在2021年就受到宏观经济和消费低迷的影响,业绩大幅下滑。 但仍以现金方式收购易商100%股权。 当时透露,今年我们将加大并购投入,以实现内生和外生并重的增长。 值得一提的是,宝尊今年收购Gap中国业务时,宣布推出品牌管理的新业务线,称这条新业务线是为了“与品牌建立更长久、更深的关系”。 此外,收购Gap Marking是其新业务线发展的“重要一步”。

与“大而全”的宝尊不同,电商代运营赛道上的另一品类领军企业——约客集团也在2021年重资投资了东南亚美妆电商服务公司Airr,并完成了对上海美妆的收购。今年年初。 联盟的并购。 优客集团创始人张子恒在接受WWD中文版采访时表示:“优客的投资并购策略,一是完善美妆行业全价值链服务能力和生态;二是持续补充核心竞争力。 ”。 他认为,投资并购最大的挑战是:一是看准;二是看准。 第二,业务整合能力。 要达到1+1>2的效果,也考验企业的管理整合能力。

电商代理运营链接平台、品牌和消费者。 该业务集数据、开发、运营、仓储物流和创意于一体。 它是近20年来电子商务兴起的必然产物。 过去,他们被誉为电商界的“沉默金矿”、品牌的“隐形卫士”; 如今,他们已经逐渐从幕后走向台前。 此时,时尚行业的“数字基础设施”已经告一段落,这或许意味着新一轮的竞争正在开始。

向内看,对于作为投资者的电商来说,意味着版图扩张或者转型升级; 向外看,一方面可以为更多国际品牌或零售商打开中国市场,带来更高效的解决方案,另一方面恰逢2023年“复苏元年”,这无疑会给中国时尚带来巨大的机遇。消费市场乃至经济环境恢复增长的强劲能量。

雅戈尔投资Alexander Wang

七匹狼投资西班牙品牌 Desigual

中国企业国际资本扩张征程的另一边,是那些具有较强国家知名度的时尚企业。 过去,他们要么通过丰富拓展品牌分支,一步步追求多元化发展、年轻化转型,在国际舞台上大放异彩; 或者积极收购国际知名品牌,试图扩大企业规模和全球市场版图。 快速扩张,实现他们的“巨大梦想”。 2022年,“吞并”时代已经过去,中国时尚企业的国际扩张正走向3.0阶段。

从雅戈尔投资Alexander Wang到七匹狼投资西班牙品牌Desigual。 一方面是象征着国货启蒙乃至民族纺织工业开端的中国企业; 另一边是成立时间较短、具有独立文化特色和小众属性的海外品牌。 中国老牌时尚企业似乎正在逐渐发现“1+1大于2”的国际资本扩张思路。

七匹狼参股西班牙时装品牌Desigual,该品牌成立于1984年,总部位于巴塞罗那。 为了拓展中国市场的线上业务,Desigual将与七匹狼旗下的股份公司E-Shine成立合资公司。 据悉,通过此次合作,Desigual还希望扩大品牌的线下零售网络,目标是开设60家自营和授权店,并计划在上海和北京开设两家旗舰店。

西班牙时尚品牌 Desigual

亚历山大·王

值得一提的是,雅戈尔这个成立于1979年、逐步确立以品牌服装为主业、涉足房地产开发、金融投资的大型跨国集团,近年来加速收购海外小众品牌——仅在2022年,将陆续完成对海外品牌Slashhop、高端家居集合店Cabana的投资。 此外,还包括2021年宣布合作运营挪威国宝级户外品牌Helly Hansen、收购美国时尚品牌Undefeated 40%股权并在大中华区成立合资公司、以及投资自行车生活方式品牌 RE.

美国时尚品牌Undefeated

高端家居集合店Cabana

随着越来越多的海外小众品牌进行多元化投资和收购,除了产业结构更加多元化、年轻化,以及其背后整体盈利能力和稳定性的提升,海外新兴品牌资源整合带来的全球增长也将迎来质的飞跃。市场也可能为公司旗下各产业的国际化拓展带来更广泛、更长期的价值。 对于获得资本进入中国市场的海外小众品牌来说,相比单独“挑战”或者借助外资进入中国市场,除了资本之外,更具目标导向的文化和市场贴近度的本土投资者将是一个重要的因素。实现稳定增长和扩张的关键考虑因素。

供应链企业,

2022年时尚行业主要投资目标

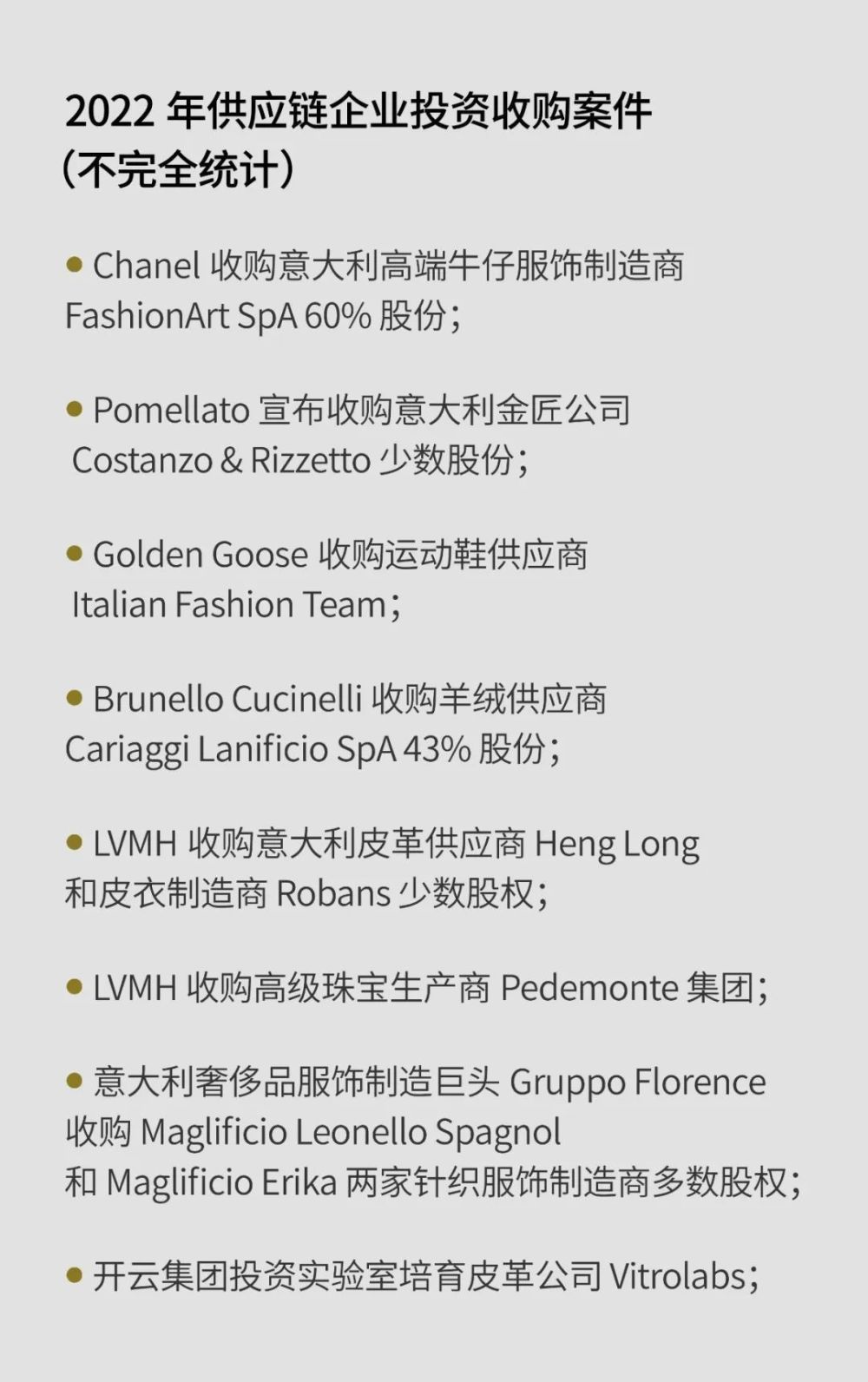

对于奢侈品集团或品牌来说,投资收购供应链公司一直是内部巩固供应链、保护自身产品和品牌价值的重要资本结构; 对外捍卫本土产业文化,致力于时尚产业。 可持续发展之路。 这样一举拿下的投资收购标的,将在2022年迎来时尚奢侈品牌攀登的热情。

香奈儿收购意大利高端牛仔服装制造商FashionArt SpA 60%股权

Prada 收购皮革制造商 Superior SpA 43.7% 的股份

芬迪 (Fendi) 收购奢侈品牌针织品供应商 Maglificio Matisse 的多数股权

Pomellato首席执行官Sabina Belli表示,通过此次投资收购,Pomellato专注于Costanzo & Rizzetto团队的生产技术实力,以强化品牌生产力,并强调Pomellato的金匠工艺和意大利传统。 Fendi 董事长兼首席执行官 Serge Brunschwig 表示:“此次收购标志着 Fendi 在支持意大利制造和供应链的承诺上又迈出了一步。 此外,我们还在托斯卡纳开设了一家皮具工厂,在马尔凯开设了一家新工厂。 Golden Goose首席执行官西尔维奥·坎帕拉(Silvio Campara)表示:“Golden Goose的手工传统体现在手工产品的温暖之中。我们希望合作伙伴能够分享我们的真实性、品质和价值观。”

另外值得一提的是,奢侈品集团LVMH的Métiers d’Art部门成立于2015年,其主要任务是帮助集团建立和维持稀有材质的采购能力,以及相关的教育和培训。 该公司此前曾收购过西班牙制革厂。 Riba-Guixà,2019 年,该公司入股了位于 Suano 的另一家 Santa Croce 制革厂 Masoni 的股份。

LVMH 收购高级珠宝制造商 Pedemonte Group

对此,青山资本投资经理杨亚兰告诉WWD中文版,奢侈品集团或品牌的投资也分为几种不同的目的。 一是为了盈利,比如投资小众品牌、香水、化妆品等,更多的目的是为了快速占领市场,扩大市场份额; 另一种是向前或向后拓展业务,比如投资产业链上下游企业,保证原材料供应的安全或稀缺性,降低供应链成本。 、提高效率,最终更好地服务产品,让品牌更有能力应对市场变化。 这样,奢侈品集团从设计到生产都可以更加灵活、更加主动。 这是典型的垂直整合。

普华永道咨询服务合伙人孙攀也向《WWD》中文版表示:“从差异化价值的角度来看,奢侈品集团或品牌投资小众品牌、香妆、旅游零售等目标,通过横向并购和收购。 该方法增加了集团和品牌的广度,使集团和品牌规模在合理管理和运营的前提下不断增长,并能更快地“享受”投资收益和红利; 相比之下,后者则深入供应链上游垂直并购模式,通过创新和技术创新构建了长期的产品竞争壁垒。”孙攀还补充道,不得不承认,整体而言,后者的过程比前者要长得多。

此外,孙攀女士还告诉WWD中文版,奢侈品集团或品牌不仅仅是一家公司,而是一个综合性集团。 无论其经济实力和企业管理能力如何,都可以为被收购的制造商和员工提供更多。 的价值。 一方面,生产、手工艺技术完成创新验证后的商品化和规划,将创造更多的就业机会; 另一方面,民族手工艺的传承也为人类社会保留了宝贵的文化遗产。 。

杨亚兰也认为,从企业社会责任的角度来看,这确实是一种社会承诺,也是捍卫本土产业的一种方式。 “这样,无论是在业务发展的过程中,让品牌和制造商实现双赢,为合作伙伴乃至行业带来价值,还是促进制造业的发展,提高工人的收入水平,创造更多就业机会,促进区域发展。 经济发展具有积极意义。”

虽然目前有足够实力投资收购供应链企业、拥有完整产业链的企业大多是市场规模较大的奢侈品集团或品牌,但对于中小企业来说,通过打造产品技术和品牌价值壁垒投资和收购供应链公司,捍卫本土产业也是必要的,并非没有选择。 孙攀向WWD中文版指出,企业的规模和历史经验都是双刃剑。 奢侈品集团会因其强大的品牌意识和成熟的管理运营能力而获得制造商的青睐和信任,但也可能因为攀比而获得制造商的青睐和信任。 强有力且严格的条款和条件以及未来生产技术和手工艺应用策略的差异将使中小企业大门紧闭,反之亦然。 但对于中小企业来说,生产手工艺技术的应用和商业化场景,以及与目标客户群需求的协同,是他们必须论证和研究的课题。

杨亚兰也认为,不能仅根据公司规模和发展实践来判断。 同时,她也指出,她身边的很多创业公司都筹集资金整合上游,因为上游才是他们的竞争优势或壁垒所在。 至于他们的下游产品或品牌,不够大并不是必要条件。

小众美妆、潮牌持续获得资本势力青睐

从市场来看,过去几年,国际奢侈品牌的品类和业态越来越不受限制。 从美容、家居、智能设备到咖啡馆和酒店。 衣食住行似乎都被时尚界赋予了触手可及的奢华光环。 除了更强的盈利能力和企业生存能力之外,业务触角的变化实际上意味着品牌通过在新兴赛道的曝光,能够及时注入市场活力,使其审美体系更加多元化,其社区粘性更强。

这背后,资本力量敏锐地持续看好并加大对2022年的投资,这也让我们看到,接下来的2023年,小众美妆、新锐品牌等新兴赛道将持续成为风波。 全球时尚奢侈品消费市场的生力军。

Puig 集团收购 Byredo 多数股权

美国私募基金Bansk Group宣布收购独立护发品牌amika和Eva NYC多数股权

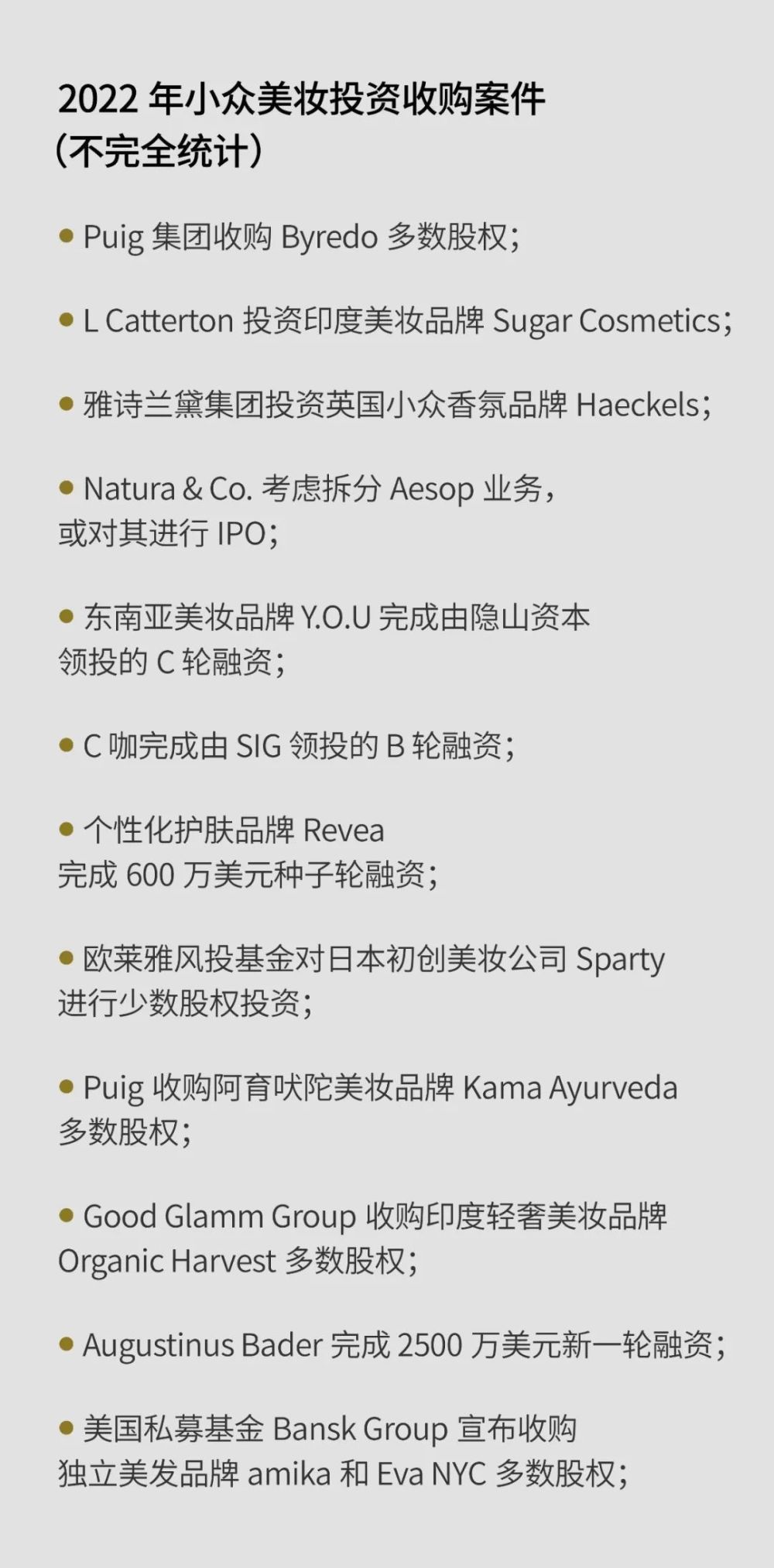

更快的盈利、更高的利润率,以及细分产品线能为品牌带来的曝光度和活跃度,使得美妆品牌不仅成为近年来奢侈品牌产品线扩张的热门赛道,也是投资界的首选投资和收购目标。投资者的眼睛。 2022年数十起美妆投融资案例中,小众美妆产品投资并购占比较高。

对于普伊格集团收购Byredo一事,虽然普伊格没有向外界透露具体交易金额,但据此前法国媒体报道,另外两家潜在竞购者欧莱雅和雅诗兰黛对Byredo的估值为10亿美元。

值得一提的是,小众香水品类在过去几年受到美妆巨头和更多投资者的青睐。 2014 年,雅诗兰黛公司收购了 Le Labo 和 Editions de Parfums Frédéric Malle,并于 2016 年收购了 By Kilian。 同样是在2016年,欧莱雅以1600万英镑收购了法国沙龙香水品牌Atelier Cologne。 资生堂在2015年收购了Ludens,从销售额贡献来看,这些小众香水品牌虽然销售额占比不高,但仍在快速增长。 在大资本的支持下,他们也开始了更快的市场拓展步伐。

对于同样带有“年轻小众”标签的新生代玩家来说,2022年,不少新锐品牌也将受到各方投资者的关注和投资。 不难预见,在资本的助力下,未来几年新兴品牌必将在文化塑造、产品创新、渠道建设、营销宣传等方面下大力气,甚至逐渐从小众向大众转型。 这个过程不仅是街头文化对时尚行业反应的一个例子,也是针对Z世代消费者的新一代时尚价值释放和业务量提升的过程。

LVMH 旗下风险投资部门 LVMH Luxury Ventures 收购了纽约时尚品牌 Aimé Leon Dore 的少数股权

Moncler 收购独立品牌 Stone Island

从投资角度不难看出,小众品牌的成长空间和市场潜力早已是肉眼看不见的,尤其是在中国市场。 Z世代快速增长的人口基数、经济文化快速发展的良好社会环境、小众品牌在中国市场的成长壮大,其实一直拥有肥沃的成长土壤。 根据联合国数据,截至2020年,中国1995年至2009年出生的总人口超过2.5亿,约占我国目前总人口的19%。

普华永道在《品牌力观察计划》中提到,随着Z世代的崛起和下沉市场的快速增长,潮流消费市场存在广阔的发展空间。 相关数据显示,Z世代潮流消费品总交易额增速远超大盘增速。 从消费贡献来看,Z世代的消费占整体消费的80%以上。

除了客观存在甚至日益庞大的人群基础等盈利机会外,社区凝聚力等社会文化因素以及新一代消费群体对潮流、审美的多重定义也势必会对传统品牌产生负面影响,团体或投资。 公司资本结构的稳定性使得其原有的品牌矩阵和投资组合更加多元化,从而实现了除旗下品牌的市场端业绩收入之外更重要的集团资本价值收益。

基础设施投资,

2023年将继续作为时尚资本化的重要基础

“基础设施的重要性远远大于建筑本身。”

过去的2022年,除了扩张和增长的核心关注点外,过去的2022年,资本力量的投融资视角也没有忽视对零售平台、科技公司等基础设施的资本注入。 这样,时尚产业2023年乃至未来十年的发展前景不仅看得更远,也站得更稳。

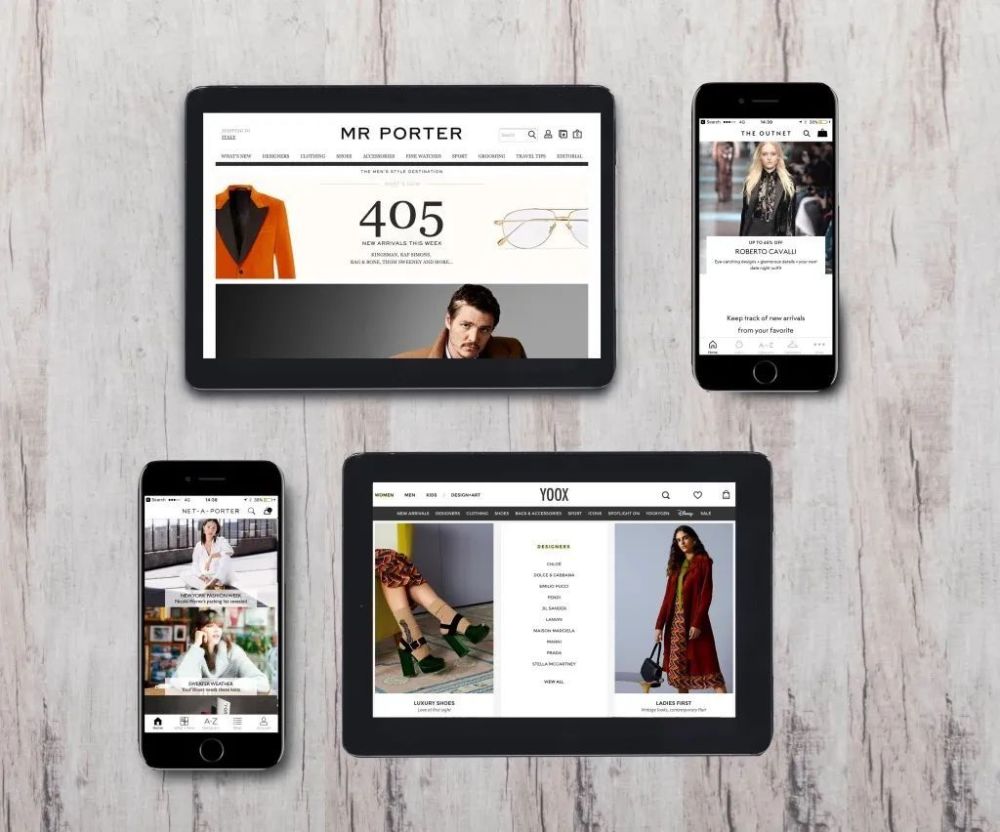

Farfetch和Alabbar分别从历峰集团收购了YNAP 47.5%和3.2%的股份

以Farfetch为代表的奢侈品电商多维度拥抱业态的丰富性,通过其全球网络布局、数字化服务能力和技术解决方案,为传统实体百货带来生存和增长动力。 对于投资 Neiman Marcus 集团,Farfetch 创始人、董事长兼首席执行官 José Neves 表示:“在年轻一代的推动下,美国正在成为奢侈品行业的长期增长动力,企业必须大幅提升数字化能力内曼·马库斯集团 (Neiman Marcus Group) 首席执行官 Geoffroy van Raemdonck表示,一旦该平台配备了Farfetch的服务,Bergdorf Goodman的电子商务业务可能会在“几个月内”扩展到国外市场。

通过Farfetch和Alabbar收购历峰集团旗下奢侈品电商YNAP 47.5%和3.2%的股权,历峰集团和YNAP也获得了利用Farfetch平台的技术解决方案,推动其向混合零售平台转型模型。 。 此外,历峰集团旗下各大品牌将加入与Farfetch平台的合作计划,将电商业务与线下业务相结合,为全球客户提供无缝的全渠道服务。 这些品牌包括:

朗格、Alaïa、名士、布契拉提、卡地亚、蔻依、德尔沃、登喜路、沙夫豪森万国表、积家、万宝龙、沛纳海、伯爵、普迪、罗杰杜彼、Serapian、江诗丹顿、梵克雅宝、 ETC。 。

Farfetch 向美国奢侈品百货集团 Neiman Marcus 投资 2 亿美元

Farfetch创始人、董事长兼首席执行官José Neves表示:“FARFETCH和历峰集团极大地推动了我们在奢侈品数字化方面的新奢侈品零售愿景。历峰集团在FARFETCH平台上推出的电子特许(在线)可在专柜)是我们硬奢战略的重大改变。”

Dufry 从意大利贝纳通家族手中收购了跨国餐饮公司 Autogrill SpA。 Autogrill SpA是一家意大利跨国餐饮公司,业务遍及30个国家,拥有300多个授权和自营品牌,公司90%以上的业务来自机场航站楼和高速公路服务区的网点。 此次收购不仅将使旅游零售集团Dufry市值提升至约60亿美元,也将引领免税零售行业进入新的高质量发展阶段。 正如 Dufry 首席执行官泽维尔·罗西尼奥尔 (Xavier Rossinyol) 所说:“我们正在改变行业,重新定义其边界,我们将创建新的企业形象。”

免税集团 Dufry 收购机场餐饮公司 Autogrill SpA 50.3% 的股份

此外,以LVMH为代表的奢侈品集团通过投资数字化创新零售平台,不仅体现了集团其他业务的多元化,也增强了集团及其品牌的零售能力,带来整体提升; 拜尔斯道夫和欧莱雅集团收购生物技术公司,也为集团建立了不可动摇的产品和技术壁垒。 WWD